Vicat (VCT)

- les daubasses

- Administrateur

- 22973

- Messages : 4235

- Inscription : 26/10/2019

Nouvel achat de Guy Sidos :

- le 24 juin 2020 : 1 000 actions à 25,90 EUR - notification officielle AMF n°2020DD689286

- le 24 juin 2020 : 1 000 actions à 25,90 EUR - notification officielle AMF n°2020DD689286

-- Chasseurs de décotes depuis 2008 --

- les daubasses

- Administrateur

- 22973

- Messages : 4235

- Inscription : 26/10/2019

Une nouvelle opération d'achat pour Jacques Merceron-Vicat :

- le 25 juin : 500 actions à 25,00 EUR - notification officielle AMF n°2020DD689695

- le 25 juin : 500 actions à 25,00 EUR - notification officielle AMF n°2020DD689695

-- Chasseurs de décotes depuis 2008 --

Publication de Vicat :

La société généré également 100 millions de free cashflow et diminue sa dette nette de 13% !

Le cimentier a donc plutôt bien résisté à la crise Covid et le retour à la normal devrait être rapide. Le cours reprend un peu plus de 6% en séance actuellement.

Notamment grâce à son programme de restructuration et la baisse du coût de l'énergie.Vicat a publié un résultat net par du groupe de 27 millions d'euros lors du premier semestre 2020, en baisse de 36,4% sur un an, à périmètre et change contants (PCC). L'EBITDA s'établit à 213 millions d'euros (-5,8% à PCC), avec une marge de 16,3%, contre 17% un an plus tôt. Le chiffre d'affaires du spécialiste des matériaux de construction atteint 1 304 millions d'euros sur le semestre, en baisse 3,2% à PCC, l'activité ayant été perturbée par le covid-19 dans les douze pays où le groupe opère, avec toutefois des conséquences différentes en fonction des régions.

Ainsi, l'Inde (-24%), la France (-12,5%) et l'Italie (-23,2%) ont enregistré dès la fin du premier trimestre un fort recul de leurs chiffres d'affaires avant de connaitre un rebond en fin de semestre, notamment en France.

Le chiffre d'affaires opérationnel de l'activité Ciment est en hausse de 1,9% à PCC. L'activité Béton et Granulats affiche un chiffre d'affaires opérationnel en baisse de 7,1%. Enfin, le chiffre d'affaires opérationnel de l'activité Autres Produits et Services est en baisse de 8,9% à périmètre et taux de change constants.

Vicat s'attend à une baisse modérée de son EBITDA sur l'ensemble de l'exercice.

La société généré également 100 millions de free cashflow et diminue sa dette nette de 13% !

Le cimentier a donc plutôt bien résisté à la crise Covid et le retour à la normal devrait être rapide. Le cours reprend un peu plus de 6% en séance actuellement.

Petit point d’étape sur les achats de VICAT depuis le mois de mars :

De mars à juin, les dirigeants ont racheté 43 000 titres à un prix moyen de 25,26 € pour un investissement total de 1,1 M€.

C’est un peu plus que le nombre de titres achetés de janvier 2017 à mars 2020 : 40 280 pour cette période de plus de 3 ans. Ces titres avaient alors été rachetés à un prix moyen de 49,52 €. Le décrochage des marchés post-COVID a donc permis à la direction d’acheter à moitié prix par rapport à la période 2017 – 2019.

Depuis début juillet : aucun achat des dirigeants, et notamment de Jacques Merceron Vicat ne sont pas intervenus sur le marché.

L’achat sur le marché de 1,1 M€ entre mars et juin 2020 est assez timoré au regard des dividendes perçus pas La famille Merceron Vicat. Celle-ci détient 60,7 % de la société, soit un peu plus de 27 millions d’actions. Vicat a maintenu cette année son dividende de 1,5 € par titre, inchangé depuis des années. La famille a donc reçu près de 41 M€ de dividendes au printemps 2020. Elle a choisi de réinvestir moins de 3 % de cette somme en nouveaux achats de titres VICAT. On ne peut pas dire que ce soit un signe de confiance très fort !

On ne voit donc pas de signal d’achat dans les achats effectués par les dirigeants de VICAT post COVID.

Mais, puisque j’ai réouvert le dossier, autant aller jusqu’au bout et regarder si le titre constitue aujourd’hui une opportunité d’investissement ou non.

Au moment au j’écris ce post, Vicat cote 29 €. Une baisse de 23 % par rapport aux 37,5 € à la date de mon post initial de février. Est-on arrivé dans une zone d’achat ?

Tutur a partagé sur le forum un extrait des résultats du S1. Un grand merci à lui.

L’analyse des semestriels montre une performance très robuste au vu du contexte :

• Baisse du CA de 2,7 % seulement. La baisse de l’activité en France (-12,5 %) est compensée en grande partie par une progression de l’activité sur la zone amérique (+ 9%)

• Recul de l’EBIT de 22 % avec un taux de marge qui passe de 7,2 à 5,8 %

• Baisse du RNCPG de 41 % à 27 M€.

Le groupe a décidé de maintenir un dividende en dépit du contexte. Il est vrai que la situation bilancielle reste solide. L’endettement net, IFRS 16 compris, recule de 177 M€ en 12 mois. Cela est dû notamment à une CAF quasiment inchangée sur le S1 (175 M€ en 2020 contre 1782 M€ en 2019 et 171 M€ en 2018) et à une magnifique gestion du BFR. Sur le S1, le BFR est en baisse de 45 M€. Tout cela permet au groupe de générer 100 M€ de free cash-flow sur les 6 premiers mois de 2020.

Les capitaux propres, part du groupe, sont en progression sur 12 mois, mais en recul par rapport au 31/12/2019 en raison du paiement du dividendes. Le ratio dette nette / capitaux propres, part du groupe évolue comme suit :

• 30/06/2019 : 0,67

• 31/12/2019 : 0,47

• 30/03/2020 : 0,61

Avec un cours à 29 €, la capitalisation boursière représente 60 % des capitaux propres, part du groupe. Une décote très significative, qui ne s’observe chez aucune des comparables que j’ai regardés (Lafarge, Colas, Eiffage, Samse et Herige). Il est vrai de Vicat a un très gros goodwill au bilan qui peut refroidir les ardeurs des investisseurs : 1 523 M€ à comparer aux 2 165 M€ de capitaux propres, part du groupe. Seul Eiffage a, proportionnellement, un goodwill plus élevé.

J’ai refait tourner mes modèles pour VICAT. Je trouve une juste valeur par les DCF de 40 €. Les comparables boursiers m’indiquent une valeur de référence comprise entre 33 et 38 €.

Si je retiens 38 € comme objectif, le potentiel de hausse est de 31 %. Toujours pas tout à fait suffisant pour moi. Je reste inquiet sur le niveau du goodwill et sur l’érosion continue de la marge depuis des années.

Pour autant, je suis agréablement surpris par la façon dont Vicat traverse la crise jusqu’à présent. Pas de perte significative d’activité et un dividende maintenu. J’aimerai tant que toutes les sociétés que j’ai en portefeuille puisse en dire autant !

Je continue à suivre le dossier. Il y aura peut-être à un moment une opportunité à saisir sur ce titre.

Snowball

De mars à juin, les dirigeants ont racheté 43 000 titres à un prix moyen de 25,26 € pour un investissement total de 1,1 M€.

C’est un peu plus que le nombre de titres achetés de janvier 2017 à mars 2020 : 40 280 pour cette période de plus de 3 ans. Ces titres avaient alors été rachetés à un prix moyen de 49,52 €. Le décrochage des marchés post-COVID a donc permis à la direction d’acheter à moitié prix par rapport à la période 2017 – 2019.

Depuis début juillet : aucun achat des dirigeants, et notamment de Jacques Merceron Vicat ne sont pas intervenus sur le marché.

L’achat sur le marché de 1,1 M€ entre mars et juin 2020 est assez timoré au regard des dividendes perçus pas La famille Merceron Vicat. Celle-ci détient 60,7 % de la société, soit un peu plus de 27 millions d’actions. Vicat a maintenu cette année son dividende de 1,5 € par titre, inchangé depuis des années. La famille a donc reçu près de 41 M€ de dividendes au printemps 2020. Elle a choisi de réinvestir moins de 3 % de cette somme en nouveaux achats de titres VICAT. On ne peut pas dire que ce soit un signe de confiance très fort !

On ne voit donc pas de signal d’achat dans les achats effectués par les dirigeants de VICAT post COVID.

Mais, puisque j’ai réouvert le dossier, autant aller jusqu’au bout et regarder si le titre constitue aujourd’hui une opportunité d’investissement ou non.

Au moment au j’écris ce post, Vicat cote 29 €. Une baisse de 23 % par rapport aux 37,5 € à la date de mon post initial de février. Est-on arrivé dans une zone d’achat ?

Tutur a partagé sur le forum un extrait des résultats du S1. Un grand merci à lui.

L’analyse des semestriels montre une performance très robuste au vu du contexte :

• Baisse du CA de 2,7 % seulement. La baisse de l’activité en France (-12,5 %) est compensée en grande partie par une progression de l’activité sur la zone amérique (+ 9%)

• Recul de l’EBIT de 22 % avec un taux de marge qui passe de 7,2 à 5,8 %

• Baisse du RNCPG de 41 % à 27 M€.

Le groupe a décidé de maintenir un dividende en dépit du contexte. Il est vrai que la situation bilancielle reste solide. L’endettement net, IFRS 16 compris, recule de 177 M€ en 12 mois. Cela est dû notamment à une CAF quasiment inchangée sur le S1 (175 M€ en 2020 contre 1782 M€ en 2019 et 171 M€ en 2018) et à une magnifique gestion du BFR. Sur le S1, le BFR est en baisse de 45 M€. Tout cela permet au groupe de générer 100 M€ de free cash-flow sur les 6 premiers mois de 2020.

Les capitaux propres, part du groupe, sont en progression sur 12 mois, mais en recul par rapport au 31/12/2019 en raison du paiement du dividendes. Le ratio dette nette / capitaux propres, part du groupe évolue comme suit :

• 30/06/2019 : 0,67

• 31/12/2019 : 0,47

• 30/03/2020 : 0,61

Avec un cours à 29 €, la capitalisation boursière représente 60 % des capitaux propres, part du groupe. Une décote très significative, qui ne s’observe chez aucune des comparables que j’ai regardés (Lafarge, Colas, Eiffage, Samse et Herige). Il est vrai de Vicat a un très gros goodwill au bilan qui peut refroidir les ardeurs des investisseurs : 1 523 M€ à comparer aux 2 165 M€ de capitaux propres, part du groupe. Seul Eiffage a, proportionnellement, un goodwill plus élevé.

J’ai refait tourner mes modèles pour VICAT. Je trouve une juste valeur par les DCF de 40 €. Les comparables boursiers m’indiquent une valeur de référence comprise entre 33 et 38 €.

Si je retiens 38 € comme objectif, le potentiel de hausse est de 31 %. Toujours pas tout à fait suffisant pour moi. Je reste inquiet sur le niveau du goodwill et sur l’érosion continue de la marge depuis des années.

Pour autant, je suis agréablement surpris par la façon dont Vicat traverse la crise jusqu’à présent. Pas de perte significative d’activité et un dividende maintenu. J’aimerai tant que toutes les sociétés que j’ai en portefeuille puisse en dire autant !

Je continue à suivre le dossier. Il y aura peut-être à un moment une opportunité à saisir sur ce titre.

Snowball

"Le prix c'est ce que tu payes, la valeur ce que tu obtiens"

- les daubasses

- Administrateur

- 22973

- Messages : 4235

- Inscription : 26/10/2019

La publication du T3 2020 de Vicat est impressionnante :

On comprend un peu mieux tous les achats d'actions récapitulés ici depuis le début de la pandémie !

Les plans de relance mondiaux annoncés tous les quatre matins devraient assurément consommer du béton non ?

Vicat a écrit : L'EBITDA s'établit à 403 millions d'euros au 30 septembre 2020, contre 373 millions d'euros sur la même période en 2019, soit une progression de +8,1% en base publiée (+11,7% à périmètre et change constants).

(...)

Le groupe s'attend désormais à une croissance marquée de son EBITDA à périmètre et changes constants sur l'ensemble de l'exercice.

On comprend un peu mieux tous les achats d'actions récapitulés ici depuis le début de la pandémie !

Les plans de relance mondiaux annoncés tous les quatre matins devraient assurément consommer du béton non ?

-- Chasseurs de décotes depuis 2008 --

Bien vu Les Daubasses,

C'est en effet une publication exceptionnelle. Le cours du jour salue cette magnifique performance avec + 9 % environ sur le journée et + 19 % sur la semaine.

Au moment où je publie ce post le cours est sous les 30 €.

A ce prix là, je vais peut-être me laisser tenter. Ça semble vraiment bon marché. La décote sur les capitaux propres est très forte et si le groupe retrouve le chemin de la croissance organique, alors, on pourrait remonter vers 45 € sous peu. C'est en tout cas mon nouvel objectif de cours.

Snowball

C'est en effet une publication exceptionnelle. Le cours du jour salue cette magnifique performance avec + 9 % environ sur le journée et + 19 % sur la semaine.

Au moment où je publie ce post le cours est sous les 30 €.

A ce prix là, je vais peut-être me laisser tenter. Ça semble vraiment bon marché. La décote sur les capitaux propres est très forte et si le groupe retrouve le chemin de la croissance organique, alors, on pourrait remonter vers 45 € sous peu. C'est en tout cas mon nouvel objectif de cours.

Snowball

VICAT publie ce soir simultanément son CA et son résultat 2020.

CA + 5,5 % à 2 805 M€

EBIT + 17,5 % à 298 M€ (ou 10,6 % des ventes)

RNC + 16,3 % à 172 M€ dont 156 M€ part du groupe.

CAF + 8,3 % à 461 M€.

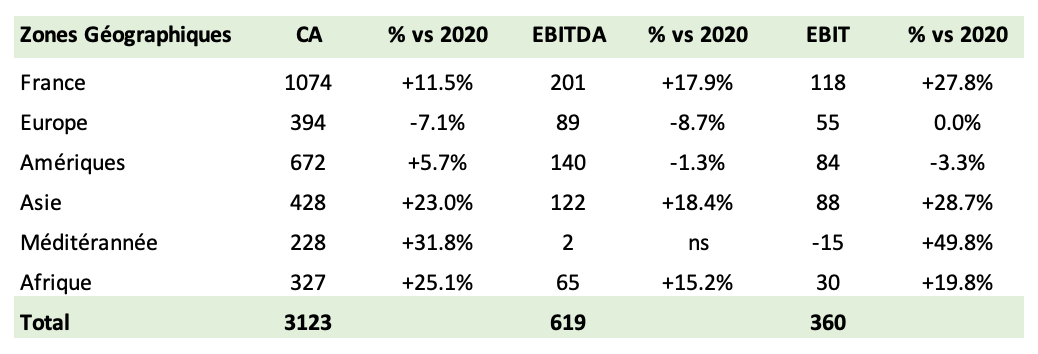

Détail de l’activité par zone géographique : le France souffre (- 3,5%), l’Europe et l’Asie sont à l’étal (+1% et 0% respectivement) alors que l’Amérique Latine et la zone Turquie / Egypte et l’Afrique cartonnent (+17 %, + 19 % et +21 % respectivement).

L’endettement net recule de 7 % à 1.202 M€. Les capitaux propres ressortent à 2.411 M€ en recul en raison d’un impact défavorable de change sur les réserves. Le gearing est désormais tout juste sous les 50 %.

Les dirigeants qui ont acheté régulièrement au cours de l'exercice ont eu raison de le faire.

Et dire que nous sortons d’une année de catastrophe sanitaire, de confinement et de ralentissement économique partout dans le monde ! Qu’est-ce que ça aurait été autrement ?

Ci-joint le communiqué du groupe.

Snowball

CA + 5,5 % à 2 805 M€

EBIT + 17,5 % à 298 M€ (ou 10,6 % des ventes)

RNC + 16,3 % à 172 M€ dont 156 M€ part du groupe.

CAF + 8,3 % à 461 M€.

Détail de l’activité par zone géographique : le France souffre (- 3,5%), l’Europe et l’Asie sont à l’étal (+1% et 0% respectivement) alors que l’Amérique Latine et la zone Turquie / Egypte et l’Afrique cartonnent (+17 %, + 19 % et +21 % respectivement).

L’endettement net recule de 7 % à 1.202 M€. Les capitaux propres ressortent à 2.411 M€ en recul en raison d’un impact défavorable de change sur les réserves. Le gearing est désormais tout juste sous les 50 %.

Les dirigeants qui ont acheté régulièrement au cours de l'exercice ont eu raison de le faire.

Et dire que nous sortons d’une année de catastrophe sanitaire, de confinement et de ralentissement économique partout dans le monde ! Qu’est-ce que ça aurait été autrement ?

Ci-joint le communiqué du groupe.

Snowball

- Pièces jointes

-

- VICAT Resultats 2020.pdf

- (925.49 Kio) Téléchargé 633 fois

Cours actuel = 37.60 EUR

VICAT vient de publier d'excellents résultats arrêtés au 31/12/2021 :

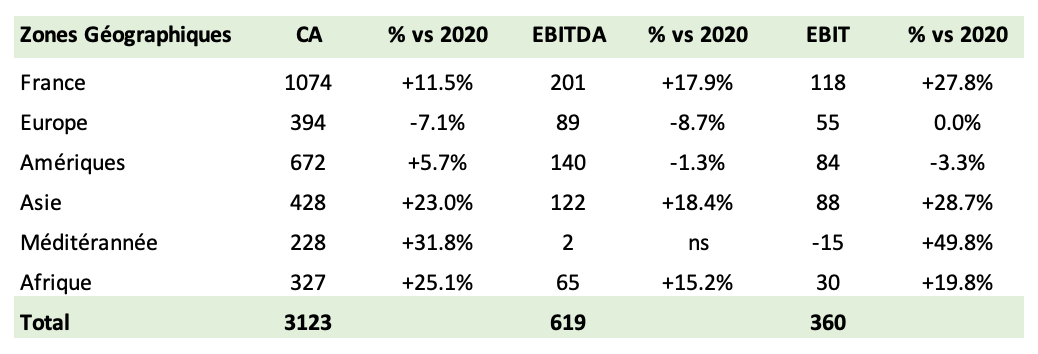

Résultats par Zones Géographiques :

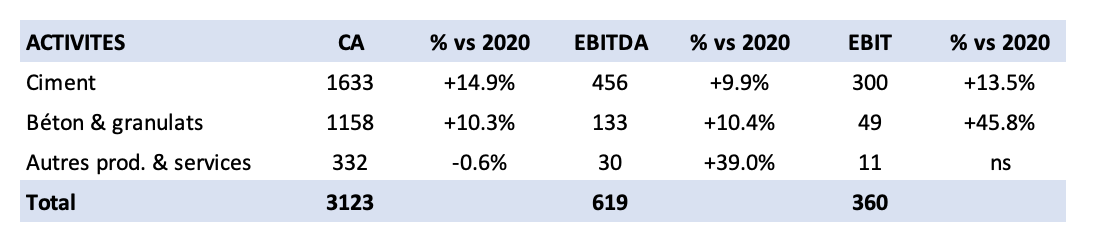

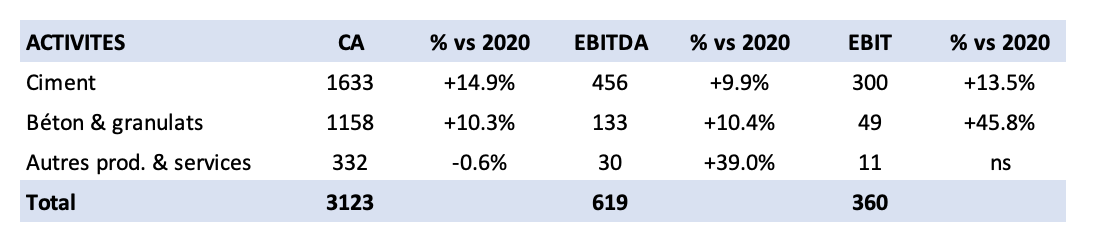

Résultats par Activités :

Perspectives :

En 2022, le Groupe s’attend à une nouvelle progression de son activité et à une amélioration de ses performances financières. Ainsi, l’EBITDA généré par le Groupe en 2022 devrait croître mais de façon moins sensible qu’en 2021.

Le Groupe pourra s’appuyer sur un environnement macro-économique et sectoriel qui devrait rester globalement favorable avec une hausse attendue des prix qui devrait permettre de compenser la forte progression des coûts de l’énergie, estimée à ce jour à environ 30%. Néanmoins, l’exercice devrait être caractérisé par une forte saisonnalité, avec :

1. une base de comparaison défavorable sur le premier semestre, essentiellement en raison de la hausse sensible des coûts de l’énergie attendue sur cette période ;

2. une nette amélioration au second semestre qui bénéficiera d’une stabilisation progressive des coûts de l’énergie et du plein effet de la hausse attendue de ses prix de vente.

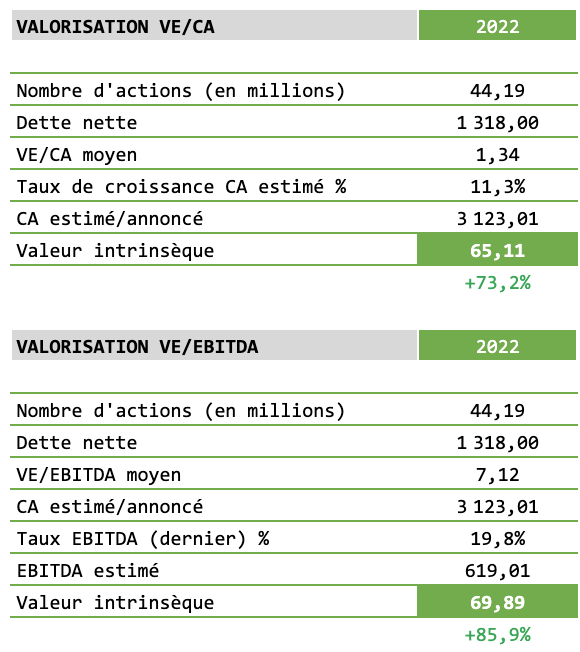

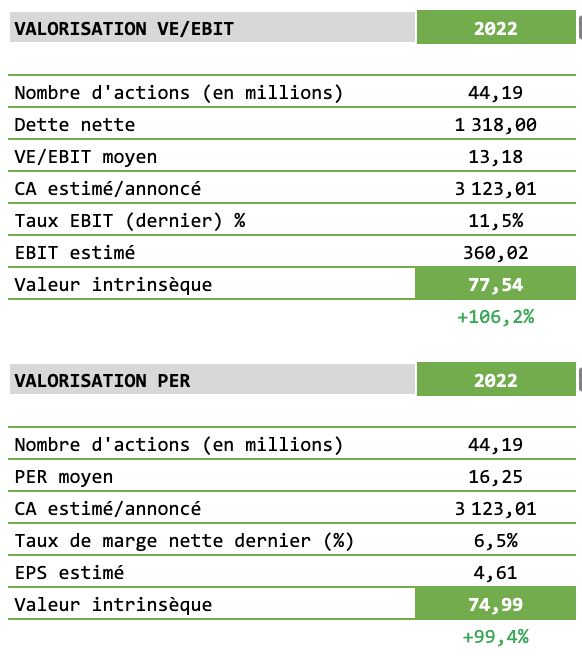

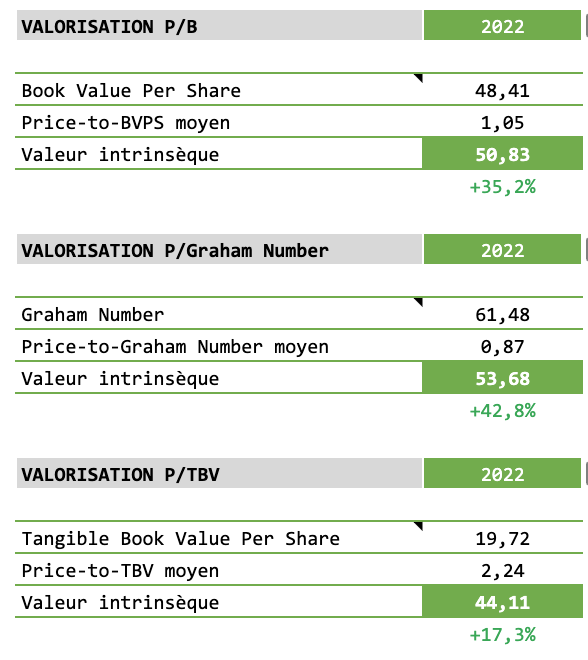

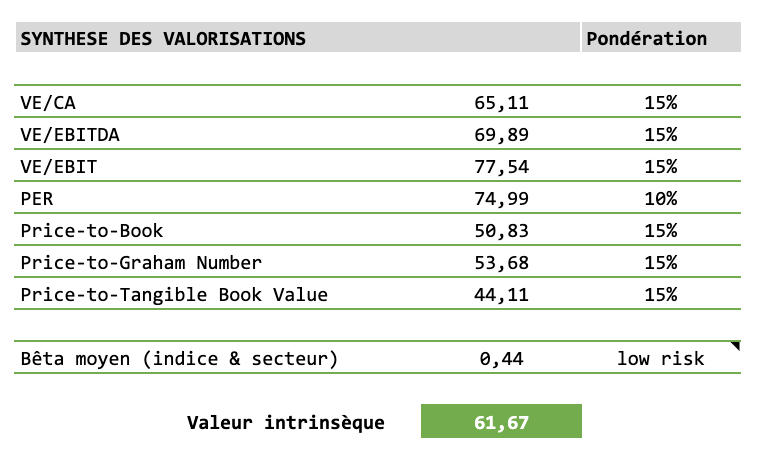

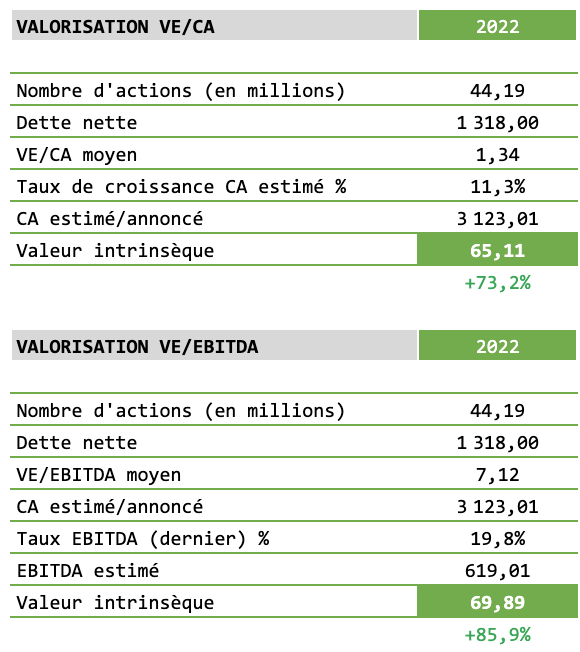

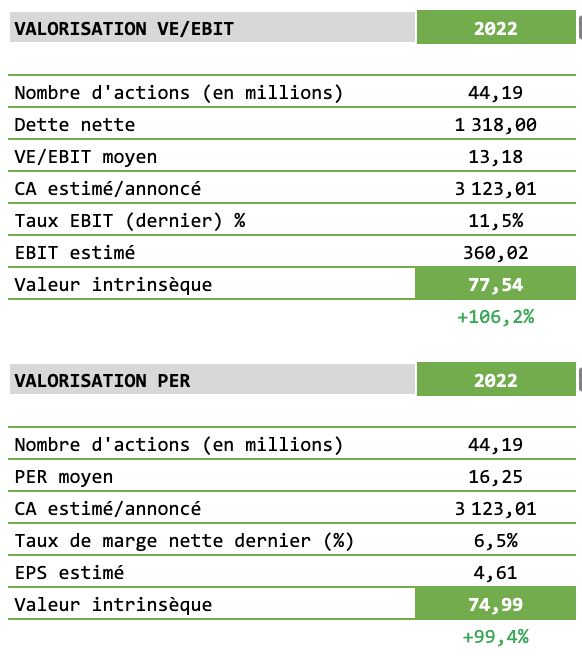

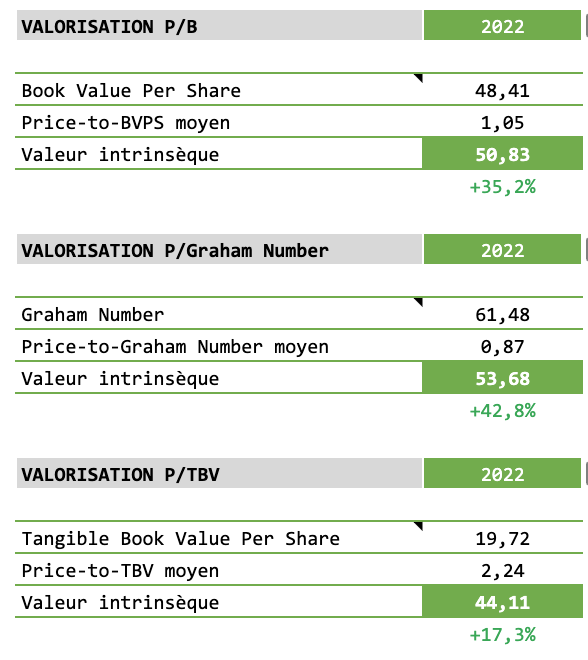

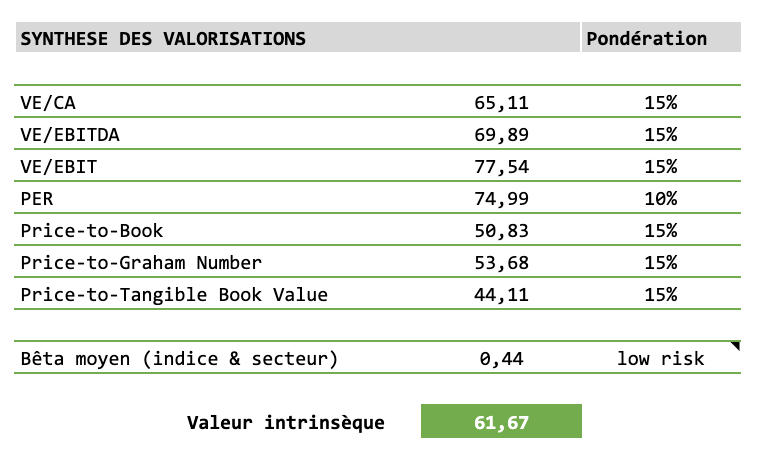

Valorisation : en prenant une marge de sécurité sur un exercice 2022 sans croissance (alors que la guidance est positive) et donc en me basant sur les seuls résultats 2021 je calcule une Valeur Intrinsèque de 61.67 EUR soit un potentiel de +64%.

Communiqué officiel s/ Résultats 2021 du 15/02/2022

Déontologie : Actionnaire depuis septembre 2021

VICAT vient de publier d'excellents résultats arrêtés au 31/12/2021 :

- CA consolidé : 3123M€ +11.3% (et +16,2% à périmètre constant)

- EBITDA : 619M€ +11.1% (et +14.5% à iso-périmètre)

- EBIT : 360M€ +20.8%

- Taux de marge opérationnelle : 11.5% (+0.9 points)

- Résultat net part du Groupe : 204M€ (+30.9%)

- Dividende annoncé à 1.65€ par action (soit un rendement honorable de 4.39% du cours actuel)

- Capitaux Propres : 2606M€ (+7.7%)

- Dette nette : 1318M€ (+9.65%)

- Free Cash Flow : 63M€ (-72%)

Résultats par Zones Géographiques :

Résultats par Activités :

Perspectives :

En 2022, le Groupe s’attend à une nouvelle progression de son activité et à une amélioration de ses performances financières. Ainsi, l’EBITDA généré par le Groupe en 2022 devrait croître mais de façon moins sensible qu’en 2021.

Le Groupe pourra s’appuyer sur un environnement macro-économique et sectoriel qui devrait rester globalement favorable avec une hausse attendue des prix qui devrait permettre de compenser la forte progression des coûts de l’énergie, estimée à ce jour à environ 30%. Néanmoins, l’exercice devrait être caractérisé par une forte saisonnalité, avec :

1. une base de comparaison défavorable sur le premier semestre, essentiellement en raison de la hausse sensible des coûts de l’énergie attendue sur cette période ;

2. une nette amélioration au second semestre qui bénéficiera d’une stabilisation progressive des coûts de l’énergie et du plein effet de la hausse attendue de ses prix de vente.

Valorisation : en prenant une marge de sécurité sur un exercice 2022 sans croissance (alors que la guidance est positive) et donc en me basant sur les seuls résultats 2021 je calcule une Valeur Intrinsèque de 61.67 EUR soit un potentiel de +64%.

Communiqué officiel s/ Résultats 2021 du 15/02/2022

Déontologie : Actionnaire depuis septembre 2021

" Choisissez les bonnes valeurs et le marché en prendra soin ", Peter Lynch

Je suis actionnaire (et prestataire depuis 3 ans) de cette société. Mes calculs me donnent un objectif de 60. Ça converge donc.

J'ai noté, par rapport à Buzzi, un P/CA 2x inférieur mais une dette supérieure et des fonds propres avec pas mal d'intangibles. Entre les 2, mon cœur balance, j'ai donc pris les 2.

J'ai noté, par rapport à Buzzi, un P/CA 2x inférieur mais une dette supérieure et des fonds propres avec pas mal d'intangibles. Entre les 2, mon cœur balance, j'ai donc pris les 2.

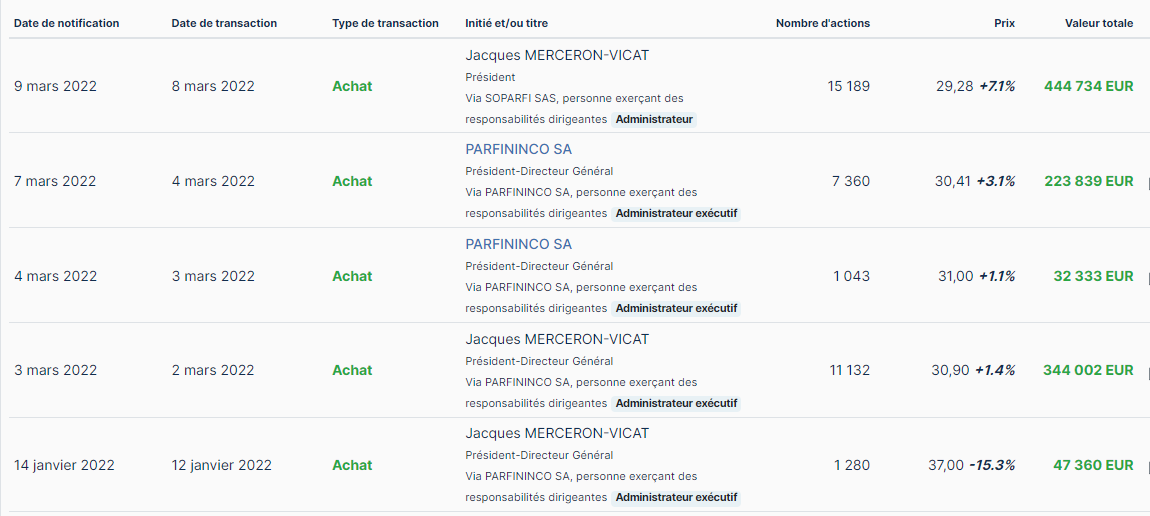

Cours actuel : 31.15 EUR

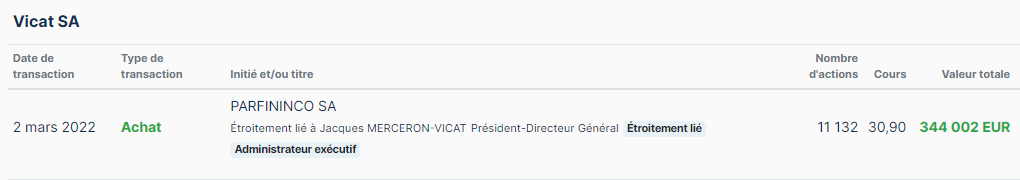

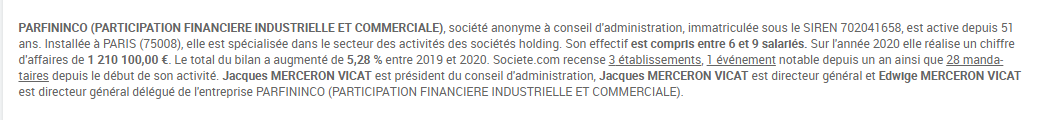

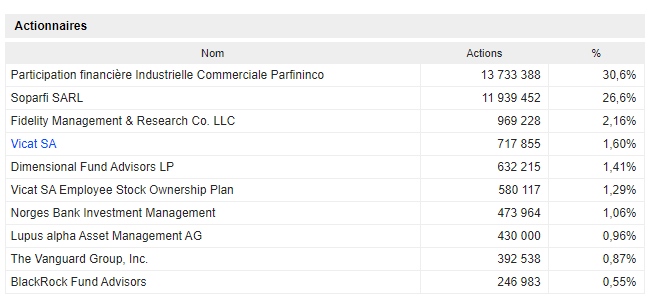

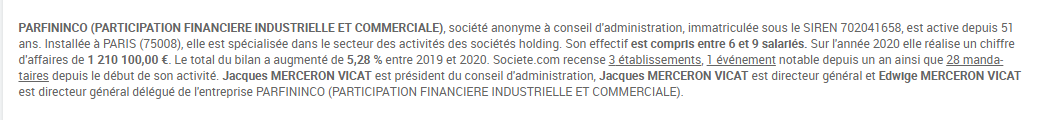

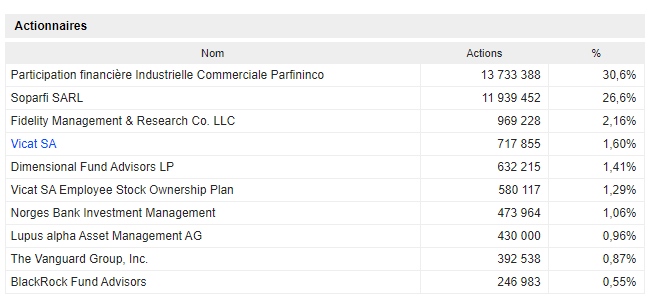

Signe positif après une chute du cours de -33% depuis avril 2021, Jacques Merceron-Vicat via Parfininco se fait un petit plaisir. Bon ceci dit, pas de quoi fanfaronner car Parfininco est déjà détentrice de 13 733 388 titres (30.6%). Ce n'est donc certainement qu'un ajustement technique pour rester au-dessus d'un certain seuil.

Signe positif après une chute du cours de -33% depuis avril 2021, Jacques Merceron-Vicat via Parfininco se fait un petit plaisir. Bon ceci dit, pas de quoi fanfaronner car Parfininco est déjà détentrice de 13 733 388 titres (30.6%). Ce n'est donc certainement qu'un ajustement technique pour rester au-dessus d'un certain seuil.

" Choisissez les bonnes valeurs et le marché en prendra soin ", Peter Lynch

Bonjour,

La valorisation commence à être intéressante. Seul le goodwill me freine.

Mon objectif serait de 53€ et à 28,20€ cours de clôture de ce jour, cela fait un beau potentiel de 86% cependant je ne saurai évaluer l'impact de l'envolée des coûts de l'énergie pour VICAT et sa capacité à répercuter cette hausse aux clients.

Sinon il y a eu encore des achats :

03/03 : 1 043 actions à un PRU de 31€

04/03 : 7 360 actions à un PRU de 30,41€

La valorisation commence à être intéressante. Seul le goodwill me freine.

Mon objectif serait de 53€ et à 28,20€ cours de clôture de ce jour, cela fait un beau potentiel de 86% cependant je ne saurai évaluer l'impact de l'envolée des coûts de l'énergie pour VICAT et sa capacité à répercuter cette hausse aux clients.

Sinon il y a eu encore des achats :

03/03 : 1 043 actions à un PRU de 31€

04/03 : 7 360 actions à un PRU de 30,41€

NAV du 31 Dec 2021 = 53.39 EUR

Prix au 08 Mar 2022 = 29.50 EUR

VANT du 31 Dec 2021 = 23.27 EUR

Donc en effet, il faut avoir confiance en les intangibles, sinon si on se base uniquement sur la VANT le titre reste cher.

Sur les 4 dernières années, le marché hésite entre les 2.

Prix au 08 Mar 2022 = 29.50 EUR

VANT du 31 Dec 2021 = 23.27 EUR

Donc en effet, il faut avoir confiance en les intangibles, sinon si on se base uniquement sur la VANT le titre reste cher.

Sur les 4 dernières années, le marché hésite entre les 2.

Parrainage:

IB = https://ibkr.com/referral/stephane602

BourseDirect = 2019582935

Fortuneo = 13189229

IB = https://ibkr.com/referral/stephane602

BourseDirect = 2019582935

Fortuneo = 13189229

Cours actuel : 31.40 EUR

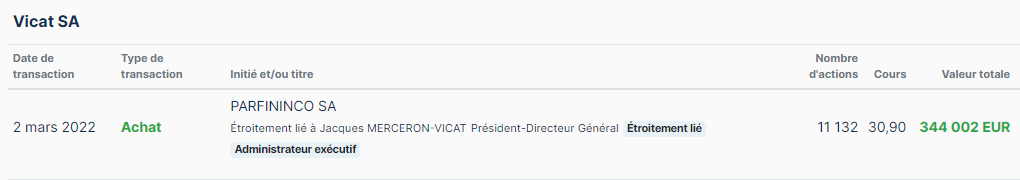

Nouvel achat significatif du PDG Jacques Merceron-Vicat en date du 08/03/2022 pour la bagatelle de 444K€. Depuis le début de l'année les achats sont nombreux. En tant qu'actionnaire et en ces temps mouvementés c'est le genre de nouvelle qui incite à ne surtout pas vendre et vivre avec une moins-value le temps que le Marché accueille l'action à sa juste valeur, à savoir 61.67 EUR selon ma propre valorisation. Je pense même accompagner le Jacquot en reprenant une petite louchée ...

Nouvel achat significatif du PDG Jacques Merceron-Vicat en date du 08/03/2022 pour la bagatelle de 444K€. Depuis le début de l'année les achats sont nombreux. En tant qu'actionnaire et en ces temps mouvementés c'est le genre de nouvelle qui incite à ne surtout pas vendre et vivre avec une moins-value le temps que le Marché accueille l'action à sa juste valeur, à savoir 61.67 EUR selon ma propre valorisation. Je pense même accompagner le Jacquot en reprenant une petite louchée ...

" Choisissez les bonnes valeurs et le marché en prendra soin ", Peter Lynch

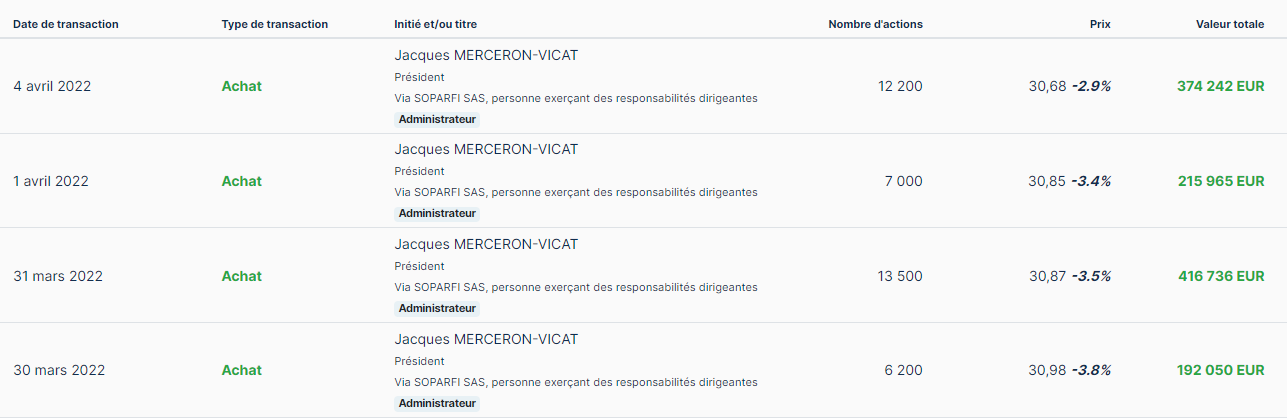

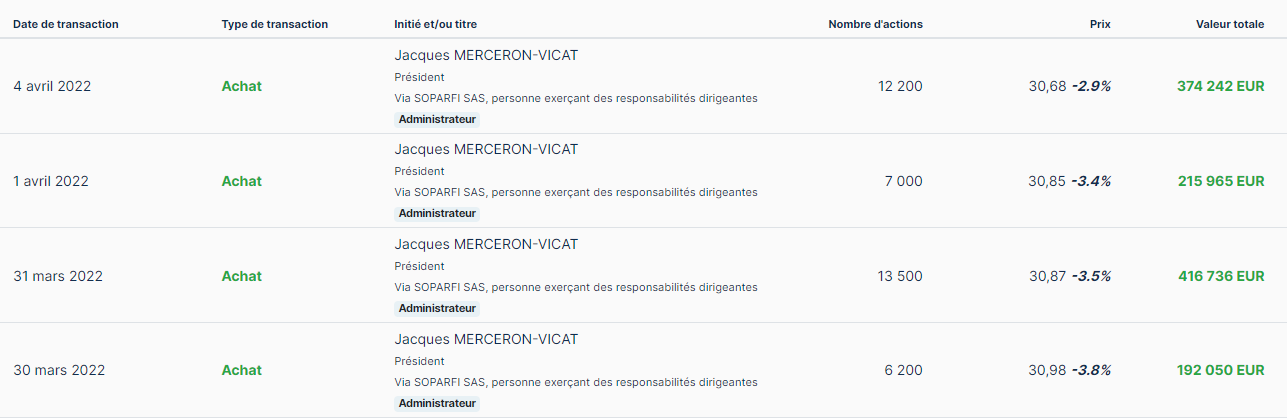

Cours actuel : 29.80 EUR

Rien n'arrête Jacques Vicat, il y croit fermement avec des achats significatifs qui se poursuivent. On parle quand même de 1.2M€ déboursés pour acheter 38900 actions à un prix moyen de 30.82 EUR.

source : insiderscreener

Rien n'arrête Jacques Vicat, il y croit fermement avec des achats significatifs qui se poursuivent. On parle quand même de 1.2M€ déboursés pour acheter 38900 actions à un prix moyen de 30.82 EUR.

source : insiderscreener

" Choisissez les bonnes valeurs et le marché en prendra soin ", Peter Lynch

Nouvel achat d'initié le 5 mai,

Jacques Merceron-Vicat a vraisemblablement acheté pour 229 138 € d'actions, à 28,64 l'action via sa société PARFININCO.

Source : https://www.insiderscreener.com/fr/entreprise/vicat-sa

Jacques Merceron-Vicat a vraisemblablement acheté pour 229 138 € d'actions, à 28,64 l'action via sa société PARFININCO.

Source : https://www.insiderscreener.com/fr/entreprise/vicat-sa

Mes écrits n'engagent que moi et ne sont pas des conseils financiers.

Les achats d'initiés ont continué:

256 136€ le 6 mai.

199 824€ le 9 mai.

https://www.insiderscreener.com/fr/entreprise/vicat-sa

256 136€ le 6 mai.

199 824€ le 9 mai.

https://www.insiderscreener.com/fr/entreprise/vicat-sa

Mes écrits n'engagent que moi et ne sont pas des conseils financiers.

- les daubasses

- Administrateur

- 22973

- Messages : 4235

- Inscription : 26/10/2019

On dirait que tous les cimentiers européens sont au rabais : chez l'italien Buzzi on a pas mal racheté cette année et l'année dernière, en plus de racheter ses propres actions.

C'est aussi le cas pour l'italien HeidelbergCement : https://www.insiderscreener.com/fr/entr ... gcement-ag

où les achats d'initiés se succèdent.

Est-ce les effets ESG qui entrainent les valos au plus bas ? Et les initiés savent qu'à long terme ils ne prennent pas un grand risque aux cours actuels ?

Si nous avons la chance d'avoir des professionnels du secteur parmi les abonnés, n'hésitez pas à partager votre point de vue "de l'intérieur".

C'est aussi le cas pour l'italien HeidelbergCement : https://www.insiderscreener.com/fr/entr ... gcement-ag

où les achats d'initiés se succèdent.

Est-ce les effets ESG qui entrainent les valos au plus bas ? Et les initiés savent qu'à long terme ils ne prennent pas un grand risque aux cours actuels ?

Si nous avons la chance d'avoir des professionnels du secteur parmi les abonnés, n'hésitez pas à partager votre point de vue "de l'intérieur".

-- Chasseurs de décotes depuis 2008 --

- les daubasses

- Administrateur

- 22973

- Messages : 4235

- Inscription : 26/10/2019

Cours actuel : 28,75 EUR

Les achats d'actions de la famille MERCERON-VICAT se multiplient ces derniers jours.

La fréquence est là mais on n'atteint pas encore les montants du printemps 2020. Si l'histoire se répète (= la famille achète quasiment sur des plus bas), en suivant les achats de la famille 1er actionnaire de Vicat on peut potentiellement réaliser de bonnes affaires pour le moyen terme :

Source : https://www.pea-performance.fr/fiches-s ... tions-amf/

On peut coupler avec cette autre source pour suivre les montants par transaction : https://www.insiderscreener.com/fr/entreprise/vicat-sa

Les achats d'actions de la famille MERCERON-VICAT se multiplient ces derniers jours.

La fréquence est là mais on n'atteint pas encore les montants du printemps 2020. Si l'histoire se répète (= la famille achète quasiment sur des plus bas), en suivant les achats de la famille 1er actionnaire de Vicat on peut potentiellement réaliser de bonnes affaires pour le moyen terme :

Source : https://www.pea-performance.fr/fiches-s ... tions-amf/

On peut coupler avec cette autre source pour suivre les montants par transaction : https://www.insiderscreener.com/fr/entreprise/vicat-sa

-- Chasseurs de décotes depuis 2008 --

Statistiques

____ membres / 2 000 max (___ places disponibles avant la limite)

25660 messages • 1048 sujets