Je vais vous exposer ici la société qui représente un peu plus de 30% de mon PF. Cela peut sembler un peu fou, mais je connais très bien la société, j'ai déjà rencontré (sur site et plusieurs fois autour d'un repas les dirigeants). Mon analyse est surement un peu biaisé car j'ai un PRU de 23.7€, j'ai en effet rentré le titre en septembre 21.

Je vais donc vous jeter toutes mes notes, si vous avez des questions je serai bien entendu dispo pour y répondre.

Pour faire simple BOA est une entreprise "tech industrielle". Ils proposent à leurs clients des convoyeurs intelligent. Les convoyeurs sont d'abord pensé "IT" plutôt que "Méca/Programmeur". Et c'est ce qui fait toute la différence du produit. Je vous détaille tout plus bas.

Partie I) Retour suite à la visite fin septembre 2021

Dirigeants :

Mme LEDOUX --> Elle est plus posée que son époux. Elle gère plutôt la partie Finance/Commerce, son remplaçant est clairement Monsieur HENRION.

Mr RASCLE --> Le géo trouve tout de l'entreprise. Il a un profil ingénieur informatique avec de solides connaissances en mécanique. Son remplaçant n'est pas encore trouvé --> très compliqué de trouver son alter égo (avec à la fois de solides compétences en informatiques et en mécaniques). Il bouillonne d'idées tout le temps.

Ils ont tous les deux 6% du K en direct et 31% via leur holding.

Le couple n'est pas à son coup d'essai, ils ont déjà eu plusieurs vies pro dont une boite qui retient particulièrement mon attention --> Logarithme (devenue A-SIS). Cette boite était une boite de soft pour la gestion d'entrepôt. Ils en ont fait le n°1 France, n°3 Europe et n°7 monde, rien que ça. Cela leur donne de la grosse crédibilité pour créer un soft de gestion d'entrepôt. Ils vendent des convoyeurs intelligents et en plus, ils peuvent (pourront) bientôt vendre à leur client le soft de gestion de l'entrepôt.

Si je devais résumer un peu ce duo, il y a lui d'un coté, le geek, et elle, plus terre à terre. Leur passé leur apporte un carnet d'adresses bien fourni. Je les trouve très complémentaires.

De mémoire (à vérifier), ils n'ont pas d'enfant.

J'ai entendu dire de la bouche de monsieur RASCLE que pour ce dernier business, ils voulaient faire gros.

Salariés :

La moyenne d'âge est relativement jeune, surtout pour le bureau d'étude ingénierie. La bonne nouvelle c'est que la grande majorité d'entre eux ont participé à l'IPO --> Madame LEDOUX disait même que dans les bureaux elle les entendait s'exclamer que le cours montait.

P.HENRION, le remplaçant de Madame lui possède 2% du K, et il voudrait monter un peu plus mais n'a pas plus d'argent.

Je vois ici un bon alignement de nous les actionnaires avec les dirigeants et les salariés. Tout le monde bosse avec le même objectif.

Produits :

Etant dans l'industrie avec des convoyeurs, j'ai très vite cerné le business de BOA.

Pour faire simple, les convoyeurs sont d'abord pensés par des automaticiens et des mécaniciens. Ici, c'est d'abord de l'informatique via un soft intelligent de gestion et l'aspect automatisme vient en second.

Ainsi nous obtenons un convoyeur pensé simplement, avec une facilité de démarrage mais aussi, une facilité d'adaptation en cas de nouvelle typologie produit. Il "suffit" de connecter les convoyeurs les uns aux autres via une fiche Ethernet. Les convoyeurs remontent tous dans un soft (ils se reconnaissent entre eux) et il n'y a plus qu'à paramétrer.

Pour vous donner un ordre d'idée, je suis tout le temps embêté à l'usine avec les convoyeurs. Dès l'instant ou je dois modifier un truc, j'ai besoin d'avoir un technicien sur place, il doit tout décâbler, recâbler (gros arrêt de prod), reprogrammer et tester l'équipement. Pour un simple changement c'est minimum 1 à 2 semaine d'arrêt de production. Le technicien, c'est 1500€ la journée. Bref l'horreur.

Je pense que BOA est une solution dans l'industrie à ces maux.

Un point a été aussi évoqué sur l'adaptabilité des convoyeurs en cas de changement de produits. Par exemple, il est assez simple d'ajouter de nouveaux convoyeurs dans une ligne déjà existante avec BOA. Ce n'est pas le cas avec des convoyeurs classiques car justement ils faut tout recâbler, reprogrammer. Limite, cela coute plus cher que d'en commander une neuve.

Le problème c'est que pour le e-Commerce, la typologie produit évolue très vite. Les amortissements se font sur 5 années . On peut imaginer qu'un e-commerçant ai besoin de revoir sa ligne au bout de 3 ans car son client évolue. Il doit jeter sa ligne car il en faut une nouvelle car pas d'adaptabilité et donc déprécier les 2 ans d'amortissements restant. Chose qui aurait pu être évité avec BOA.

Pour finir ce chapitre, le gros du prix du convoyeur BOA est constitué par des rouleaux motorisés. Le sourcing se fait dans la vallée de l'Arve (à Cluses) à trois heures de route de BOA. Le temps pour recevoir les rouleaux est d'une semaine et l'assemblage d'un convoyeur prends une semaine. On peut avoir donc une très bonne gestion du BFR sur ce point puisque nous n'avons pas besoin d'avoir un gros stock de rouleaux motorisés vu le faible délai d'approvisionnement.

Industrialisation :

L'atelier est propre mais tout est fait à la main.

Un homme a été engagé, 60 ans, ancien expert de l'industrie automobile. Il s'appelle Gilles Lepage. Ancien directeur d'usine, c'est lui qui est en charge de l'industrialisation du convoyeur BOA. Il veut amener la façon de faire à la chaine de l'automobile. J'ai vu les plans de l'usine, c'est en bonne voie. Il n'aurait besoin que de 50/100K€ d'investissements pour mener à bien ce projet. Pour faire simple, il veut utiliser des convoyeurs BOA comme ligne de montage pour fabriquer des convoyeurs BOA.

JL.RASCLE nous a souflé que l'on pouvait monter à 30/40 meur de Ca sans gros capex additionnel.

Sur ce point, je pense que l'on va avoir à faire à un très beau levier OP à mesure que la capacité de l'usine sera absorbé.

Pour l'aspect clients, je pense que Guillaume sera bien plus apte à écrire

Conclusion :

BOA coche toutes mes cases, enfin elle cochait car je l'ai acheté vers 17/18€ puis renforcé à 20€.

Nous avons un produit au top, qui répond à de vrais besoins, des dirigeants de qualité, intègres. Un management et des salariés impliqués car aussi indexés sur le cours de bourse.

La seule menace que je vois c'est Monsieur RASCLE, homme clef du business qui pour le moment n'a pas de remplaçant.

II) Partie 2 : Rencontre des dirigeants + visite d'un client (OBUT) + déjeuner avec les 3 dirigeants.

Ayant mangé juste en face du troisième Homme (Patrice HENRION), j'ai pu cette fois beaucoup échanger avec lui et le "sentir".

Retour suite à visite du 11/02 :

- Confirmation de la possibilité de faire 30 à 40 MEUR de CA sans capex additionnel

- L'industrialisation des convoyeurs prend forme (fin de l'installation depuis mi décembre, fabriquer des convoyeurs sur des convoyeurs). Ils sont encore dans le réglage, trouver les bon binômes, nous allons gagner en performance. Nous devrions sentir les premiers effets sur le S1 et globalement plus full sur le S2. Un Responsable de production vient d'être nommé (il est dans la société depuis 2014)

- On fini l'exercice 2021 avec 54 personnes, nous serons plus de 70 fin 2022

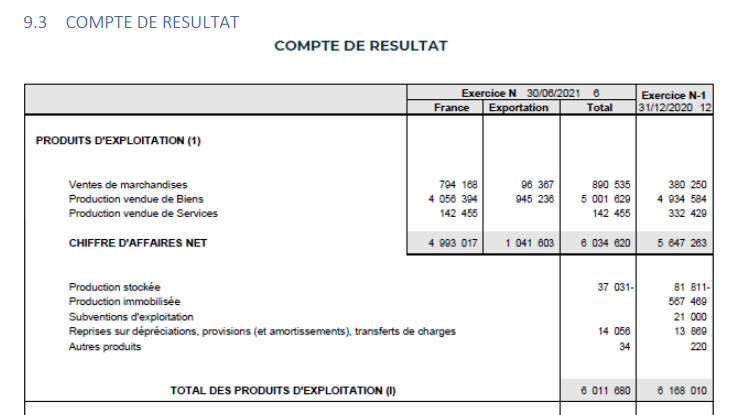

- 50% du CA de 2021 a été fait par des nouveaux clients

- 6 chiffrages dans le pipe pour l'offre Plug & Store dont certaines installations égales à 4x la taille de l'installation de chez OBUT.

- Nous avons visité aussi OBUT, un gros client de BOA --> Super ligne, très flexible, aucune maintenance et panne majeure en 2.5 ans. Le client est très content. Le produit est fiable et n'impose pas le besoin d'antennes de maintenance à l'étranger. Toute la maintenance peut-être fait par le client. En cas de PB soft, les informaticiens de chez BOA interviennent à distance.

- Ils estiment remporter 80% des appels d'offres quand ils se retrouvent dans les 5 derniers retenus

- Des grands comptes dans le catalogue clients --> Geodis, FM Logistique, Un constructeur de meubles suédois (ligne pilote de 600K€ installée, ils sont très contents, extension commandée de 1.5 MEUR en cours de montage), ...

- Les bureaux vont être refait comme prévu. Nous avons vu les images, c'est top, avec un vrai adn d'entreprise, à la manière start up avec moquette colorée, canapé et baby foot.

- Les employées reçoivent environ 2 smics d'intéressement cette année en récompense. Un plan d'attribution d'actions gratuites est à l'étude pour les salariés.

- Développement du WMS, Jean Lucien RASCLE est actif dans ce domaine pour développer les compétences en interne

- Pour P Henrion, l'homme de demain. Il est très bon, beaucoup plus "dirigeant" que Rascle. Il saura développer l'affaire quand toute la R&D pilotée par Rascle sera au point et les produits qui fonctionnent --> Recrutement en cours pour un directeur R&D.

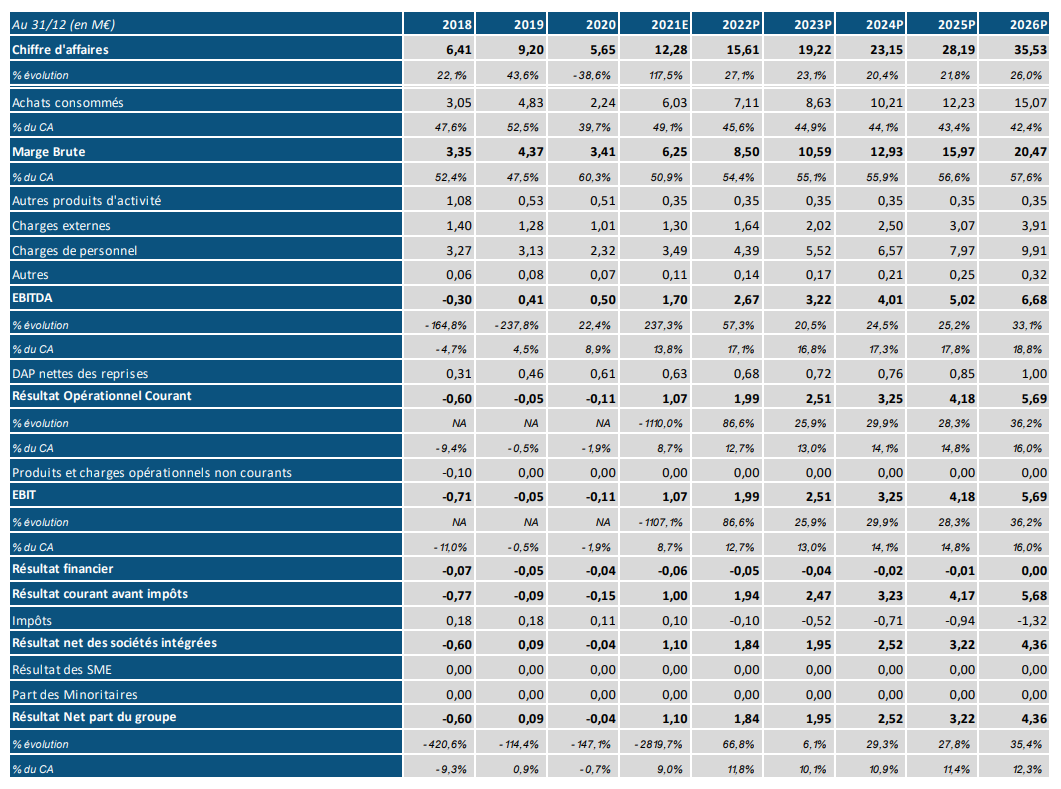

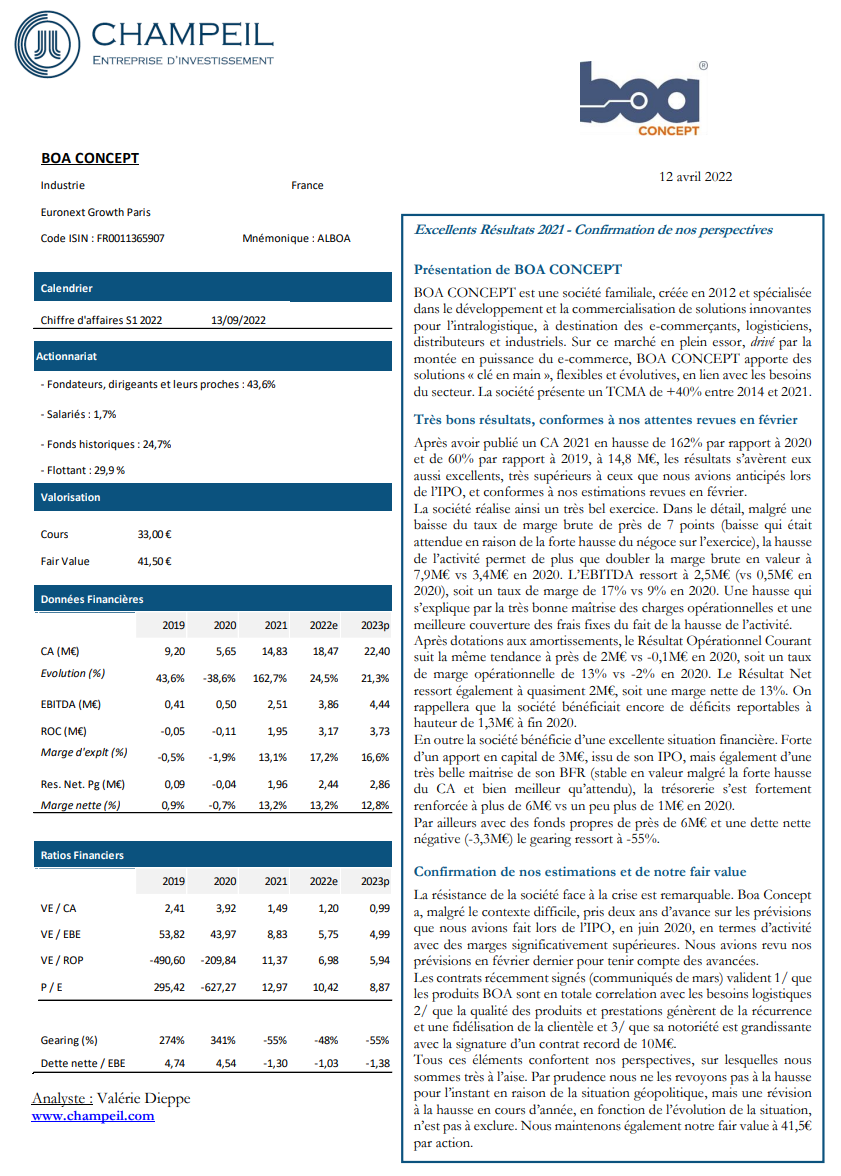

- Prévisions de Champeil ok pour 2021, prudent pour 2022. S1 qui commence très bien.

- Un atmosphère très familiale, avec de belles valeurs humaines.

- 3 dirigeants complémentaires et complices

- les Fonds historiques sortent

Mon avis :

Une belle entreprise familiale, avec de belles perspectives de croissance. Des grands comptes très satisfaits du produit. Un taille d'entreprise propice à de plus grosses commandes. Structuration de l'entreprise en cours. Des salariés bichonnés et fiers de travailler chez BOA. Une valorisation attractive compte tenu des points cités plus haut.

Je suis la pour profiter de la croissance du CA avec un levier OP ainsi qu'une revalorisation des multiples. 15x les profits pour ce business me parait cohérent.

Suite à l'AK sans DPS, j'ai de suite demandé à avoir JLR au tel. Il a accepté et j'ai pu discuter de ça avec lui pendant 1 heure, une journée après l'annonce de l'AK réservée aux fonds. Voici mes notes :

- Il avait peur du futur, elections/russie/taux/pénurie donc il voulait sécure l'argent maintenant

- Il a fait une erreur sur le DPS (poussé par Champeil pour aller vite). Si c'était à refaire il laisserait le DPS

- Il est en discussion pour un rapprochement avec un formeur de carton (pas d'argent juste un partenariat)

- Il a en vu des start up avec du complémentaires (il a rien voulut me dire), vision à horizon fin d'année début année prochaine pour acquisition, certaines seront intégration à 100% et d'autres prise de participation

- Dossier qui font entre 1 et 15 meur de CA la cible

- IL a compris qu'il manquait une com' de carnet de commande et d'objectif (champeil lui a dit de pas faire) mais ils vont faire un communiqué prochainement pour parler des perspectives du carnet de commande et pour mieux expliquer l'AK

- on a beaucoup plaisanté, il m'a dit qu'il était très content de m'avoir, que sa faisait partie de son job, et qu'il était désolé si perte de confiance. C'était pas le but et d'ailleurs c'est lui et chantal les plus impacté.

- Il pense faire 19 à 20 meur de CA en 22.

- J'ai parlé du S1 en disant qu'on pouvait faire 2meur de RN uniquement sur le S1. Le filou m'a l'air plutôt d'accord et semble avoir acquiescé.

- la ligne de prod se porte bien, on devrait gagner en productivité et réduire la pénibilité au travail

- sont en travaux, AG se fera surement pas chez BOA pour cette raison.

Quelques réflexion que j'ai pu écrire :

Je me demande si justement la modularité du convoyeur BOA n'apporterai pas un MOAT à la boite une fois chez le client.

Je m'explique :

Quand nous devons sélectionner un fournisseur, nous devons faire des matrices de décisions. Cette matrice s'articule autour de plusieurs axes (prix/délais/connaissance du fournisseur/risque industriel/...). Nous pondérons les lignes, et attribuons des notes pour comparer les fournisseurs entre eux.

Globalement, nous considérons le risque industriel comme l'un des premiers facteurs de choix du fournisseur (donc la plus grosse pondération). En effet, la clef dans l'industrie n'est pas d'économiser 10% de plus en CAPEX pour la ligne, mais de s'assurer du bon déroulement du projet et du bon démarrage. Nous gagnerons bien plus d'argent à faire un ramp up facile et rapide que de rogner 10% de capex (d'autant plus que nous amortissons l'équipement sur 5 ans).

Hors, quand nous avons déjà un convoyeur BOA, qui fonctionne bien, nous maitrisons ce risque.

S'il faut modifier la ligne, il est évident que l'obligation de passer par BOA ressort. Je vois mal insérer dans une ligne BOA des convoyeurs de l'ancien monde (cf voir ma présentation plus haut).

Et c'est justement ce point qui confère à BOA un MOAT. On voit bien l'exemple ici chez Zoomalia.

L'indicateur qui me semble donc important, afin de gonfler la récurrence et "activer" le MOAT de BOA c'est l'acquisition de nouveaux clients.

J'imagine qu'avec une entreprise non cotée, avec un CA de 3 meur, l'acquisition de nouveaux clients ne devait pas être très aisée --> nous jouions exclusivement avec le carnet d'adresses des deux boss.

Aujourd'hui ce n'est plus tout à fait la même histoire. Le frein que nous avions connus par le passé doit très certainement se relâcher.

Coté achats dans les grands groupes, nous regardons aussi le taux de pénétration fournisseur. Si nous commandons chez lui pour plus de 30% de son CA (chiffres à vérifier mais c'est l'ordre de grandeur), nous avons un risque de responsabilité en cas de faillite du fournisseur. Et nous ne parlons pas non plus du risque industriel d'avoir un fournisseur en faillite alors que ses équipements équipent nos usines (quid des pièces de rechanges/MAJ soft/assistance en cas de pannes/développement...).

Le récent parcours de BOA, notamment avec la bourse + sa croissance, pourrait permettre aussi de lever ces risques pour les acheteurs (acheter une ligne à 1meur quand la société fait 15 meur de CA n'est plus un problème).

Et donc, cela favorisera l'acquisition de nouveaux clients, et qui par cascade, activera le MOAT de la société et sa récurrence.

Voila, désolé pour le pavait. Je vous jette comme ça mes connaissances sur la boite.

Vous pouvez tenter de faire votre exercice de valorisation de la boite. Perso j'attends à minima 3 à 4 meur de RN sur l'année en cours --> PE de 10 voir moins. Pour ce genre de boite c'est cadeau.

De mon point de vue, cette boite coche toutes les cases du 10 Baggers à MT (5/6 ans).

Dernier point, BOA a désormais une bonne taille. Il y a eu trois phase. Le lancement de la boite --> on joue exclusivement avec le carnet d'adresses des boss, la phase de "confiance" --> on se fait connaitre, les clients tentent une ligne pour voir. On est encore petit, c'est difficile pour un client de passer une commande à 2 meur quand on fait 3 meur de CA. Puis la dernière phase, celle ou l'on se trouve, c'est la phase d'accélération. On devient plus gros, on se structure. Les clients sont gros, font confiance, on commence à avoir de la notoriété, et on signe, par exemple un contrat à 10 meur quand on fait 15 meur de CA l'année d'avant.

Attention, la boite est peu liquide, encore très petite, le flottant est rikiki.

Je serai à l'AG le 30/06

Au plaisir d'échanger,

LoopHey.

Actionnaire de BOA.